코스닥 상위 주식 중 별다른 반발 없이 개인의 아픈 손가락인 스튜디오 드래곤.

우리가 잘 알고 있는 인기 드라마는 거의 스튜디오 드래곤으로 제작된다고 해도 과언이 아니다

CJ ENM의 자회사이며 자타가 공인하는 대한민국 최고 수준의 영상 제작사인 스튜디오 드래곤의 목표 주가와 배당금, 그리고

하반기 실적예상에 대해 알아보자.

제 블로그의 전 종목 분석 글과 마찬가지로 종목 추천 글이 아니라 업종과 종목 공부 목적이 더 강한 포스팅입니다.투자의 책임은 투자가 본인에게 있습니다.스튜디오 드래곤 뭐하는 회사냐스튜디오드래곤은 CJ E&M(CJ ENM)의 자회사로 CJ E&M의 드라마 사업 부문이 2016년 물적 분할된 회사다. 주로 tvN과 OCN 드라마 제작 및 간혹 지상파 드라마 외주 제작을 한다.

드라마 제작사 4곳을 자회사로 두고 있으며 카카오M과 공동 투자한 메가몬스터(구 스토리플랜트)의 일부 지분을 보유하고 있다.스튜디오드래곤은 명실상부한 국내 최고 수준의 드라마 제작사로 꼽힌다. 막대한 자본, 화려한 성공력과 스타 작가와 연출자를 한데 모은, 그야말로 국내 영상 제작의 잡티코라고 할 수 있다.

출처 : tvN, 대표작 도깨비는 드라마 안 봐는 나도 두 번은 봤다.스튜디오 드래곤의 대표 제작 및 기획 작품 (일부) 또한 오혜연 (녹뱀미디어 공동 제작) 외롭고 찬란한 신 – 도깨비 (화안 픽쳐스 공동 제작) 미스터 선샤인 (화안 픽쳐스 제작) 알함브라 궁전의 추억 (녹뱀미디어 공동 제작) 호텔델루나 (지테스트 공동 제작) 사랑의 불시착 (문화창고 공동 제작) 더 킹 : 영원한 군주 (화안 픽쳐스튜디오) 국내에서 방영되는 인기작들이 대부분 스튜디오 드래곤의 작품들이라 개인투자자들에게 특히 인지도가 높은 회사여서인지 개미의 사랑을 받는 종목이기도 하다.

나도 드라마를 거의 안 보는 편인데 스튜디오 드래곤의 작품은 워낙 화제성 높은 작품이 많아서 듣거나 클립 영상을 한번쯤 다 본 기억이 난다.

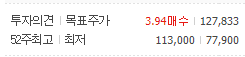

스튜디오 드래곤 주식의 목표주가와 배당금을 지급할 것인가?먼저 스튜디오 드래곤의 8월 25일 장중가부터 들어보자.

8/25일 기준주가 : (최근 1년래 최고치, 저가) 배당률 : 0% (아직 배당금 지급 이력이 없다.)

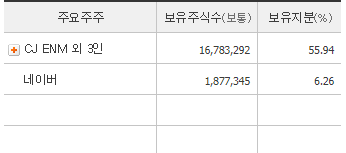

스튜디오 드래곤의 주요 주주 명단을 보면 CJ ENM 밑에 갑자기 네이버 지분율이 있는 게 보인다. 이는 지난 2020년 11월 네이버와 CJ그룹의 지분교환 협약에 의해 이뤄진 것이지만, 시너지 효과 창출을 기대했지만 네이버 주가 상승이 11월 이후 막대했기 때문에 전년 대비 보합세인 스튜디오 드래곤이 1년 가까이 지난 지금 막대한 이익을 얻은 지분교환이 되고 말았다.(웃음)

네이버 IP 기반 유미의 세포가 하반기에 방송하는 것, 화제를 모았던 넷플릭스 오리지널 시리즈 스위트홈도 네이버와 CJ의 혈맹 형태를 보여줄 것으로 보지만 네이버 웹툰이 국내 최대 웹툰 플랫폼으로 자리 잡아온 만큼 네이버 웹톤 IP 기반 드라마가 향후 스튜디오 드래곤의 주요 콘텐츠가 될 확률이 높다.

스튜디오 드래곤 목표주가 컨센서스

추정기관의 평균 목표주가는 ᅵ で이다. (8.25일 기준) 평균 목표주가 대비 상승여력을 30% 이상으로 보고 있는 모습이 보인다.

스튜디오드래곤의 상반기는 위 그래프처럼 EPS 감소, 매출액 감소 등 1, 2분기 실적이 좋지 않았다.그는 주가의 원인이 상반기 실적 때문이었다고 볼 수 있다.그럼 주가의 전환점이 될 수 있는 하반기 실적을 알아보도록 하자.

스튜디오 드래곤 상반기 실적 부진의 이유와 하반기 실적 예상 8/18 대신증권 김회재, 이지은 애널리스트의 ‘캡티브 견고, 글로벌 진출 본격화’ 보고서를 인용하면,

매출액(-34%yoy, -10%qoq) 당사 추정에 합치.드라마 제작 및 편성의 일부가 3Q 이후로 연기되어 일시적인 스케줄 조정에 의한 편성 매출 감소. 그러나 판매는 꾸준히 증가하고 있으며, 영업이익률은 13%로 전년 동기 대비 2.6% 개선, 3분기의 경우 tving 및 Netflix용 오리지널 드라마가 3편 정도 편성되고, 다시 편성 수가 정상화되고, 상반기 종료된 인기 작품에 대한 해외 판매가 예상되어 영업이익 ⑤(+29%yoy, +50%q)으로 전망된다.대신 증권 상반기 매출액과 영업이익 감소가 3Q로 편성 일부가 옮겨지면서 발생한 일회성 이슈라는 데 집중하고 오히려 영업이익률 개선을 언급했다. CJ ENM의 Tving 투자 확대로 스튜디오 드래곤의 제작 축소가 우려됐지만 사실은 Tving 확장으로 스튜디오 드래곤의 역할이 증가했다고 강조했다.

특히 올 초 Tving향 드라마 3편 정도의 가이던스를 내렸으나 이를 5~6편으로 확대했고 이 중 5편은 이미 확정된 것으로 알려졌다.

유미는 검은 머리에 갸우뚱인데 구은이는 뭔가 안보현이랑 은근히 잘어울려ㅋㅋㅋ-당신의 운명을 써요-마녀식당으로 오세요-유미의 세포들-해피네스-돼지의 왕

하반기에 지리산 해피네스 불가살 아일랜드 김은숙 작가의 글로리 홍 자매 작품의 환혼 등 다양한 작품 방영이 예정돼 있어 작품 흥행은 뚜껑을 열어봐야 알겠지만 상반기에 비해 많은 방영 편수 등에서 편성수 정상화에 따른 실적 개선은 뒤따를 것으로 보인다.

특히 아래 그래프처럼 매출과 영업이익, 영업이익률 개선 추세를 감안할 때 정상화 때의 실적 개선을 증권사에서도 주의 깊게 보고 있는 것으로 보인다.

출처 : 대신증권

넷플릭스, 애플TV 등 글로벌 OTT와 함께 날아가는 스튜디오 드래곤, 주가 스튜디오 드래곤이 향후 최대의 주가 펌프를 받을 수 있는 재료는 스위트홈과 같은 넷플릭스, 애플TV 오리지널 작품에 대한 추가편성으로 볼 수 있다. 특히 2022년 하반기 방영을 목표로 시리즈 주문을 받은 작품 The Big Door Prize가 매출에 반영될 전망인데, 제작비 규모가 한국 드라마 향기의 10배 수준인 대작으로 2020년 스튜디오 드래곤의 매출액 전체를 합친 수준의 매출액이 이 작품의 하나가 될 것으로 보인다. IP도 공동제작사인 스카이댄스와 애플TV+, 스튜디오드래곤이 공동 소유하는 조건으로 이뤄지기 때문에 단순한 외주제작사가 아닌 IP에 대한 보유도 긍정적인 측면으로 볼 수 있다.

글로벌 OTT와의 계약이 순조롭게 진행되고 있으며, 특히 최초로 국내에 진출한 OTT인 넷플릭스측이 계약 연장을 먼저 제시함으로써 스튜디오 드래곤의 마진 개선이 보다 유리한 위치를 선점할 수 있다고 생각된다.

출처 : 스위트홈 스위트홈 시리즈는 개인적으로 웹툰보다 드라마를 더 재미있게 보고 빨리 시즌2가 나왔으면 좋겠다. 특히 시즌제 드라마의 경우 시즌이 겹칠수록 마진 구조가 제작사 측에 유리한 방향으로 구성되는 경향이 있어 인기 IP를 보유하게 되면 실적에 큰 도움이 될 것으로 보인다.

스튜디오 드래곤 종목 분석 총평

영업이익률과 ROE는 어느 정도 편차는 있지만 안정된 재무구조를 갖고 있고 오리지널 IP를 가진 작품이 너무 많기 때문에 이로 인한 해외 매출 등이 지속적으로 발생하는 업체로 볼 수 있다. 또한 제작 편수와 시청률이 꾸준히 증가하고 있으며 제작된 작품이 일회성이 아니라 IP 보유 작품의 비중이 높기 때문에 실적의 하향 지지 역할을 할 수 있을 것으로 기대된다.

엔터테인먼트 업종에서 하이브 정도를 제외하면 상당히 높은 수준의 PER라고 생각할 수도 있지만, 고 PER가 고평가와 성장성 양면의 얼굴을 가지고 있음을 항상 명심해야 한다. 상반기 좋은 실적 및 2020년 기저효과에 의해 악재 반영된 매력적인 가격대가 형성되었다고 보고, 악재 소멸시 하반기 기대작이나 글로벌 OTT와의 협업을 통한 새로운 모멘텀 등장을 기대할 수 있을 것이다.

긴 글 읽어주셔서 감사합니다. 매일 오전 7시 30분 출근길에 하나씩 읽기 좋은 포스팅을 하려고 목표로 하고 있어요.

도움이 되셨으면 공감버튼과 댓글로 남겨주시면 감사하겠습니다!

이웃과 이웃을 추가하시면 매일 오전에 여러분께 도움이 되는 정보를 드릴 수 있도록 열심히 준비해 보겠습니다!

※주의 사항

종목 분석은 어디까지나 나의 주관적 의견 및 전공자가 아닌 일반투자자로서의 견해가

많이 포함되어 있기 때문에

절대적으로 본인의 판단아래, 이성적 투자를 진행시킬 수 있도록 하자.